Банковская розница в марте впервые за последние девять месяцев показала рост — правда, пока в рамках статистической погрешности. У каких банков больше шансов остаться и упрочить свои позиции в сегодняшней экономической ситуации на этом рынке?

Фото: Getty Images

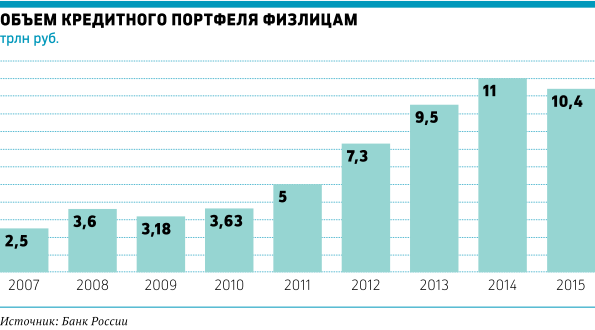

Банковская розница впервом полугодии 2015 года впервые с2009-го ушла вминус. ПоданнымЦБ, кредитование физлиц поитогам прошлого года сократилось на5,7%. Впрочем, на1 марта 2016 года кредитный портфель физлицам составил10,579 трлнруб. против10,578 трлн на1 февраля, тоесть можно фиксировать номинальный рост, пока врамках статистической погрешности. Посравнению спрошлогодним показателем падение составило4,3% (на 1марта 2015 года объем кредитов физлицам был равен11,051 трлнруб.). Впрочем, невсе банки идут вслед зарынком.Так, созданный набазе Лето Банка Почта Банк вчера отчитался, что поитогам первого квартала текущего года нарастил кредитный портфель на3%, до76 млрдруб.

Просрочка порознице вминувшем феврале посравнению сянварем выросла с8,3 до8,4%. Несмотря нато что банки еще прошлой осенью начали ужесточать требования кзаемщикам иснижать размер кредитного портфеля, ситуацию пока переломить неудалось.

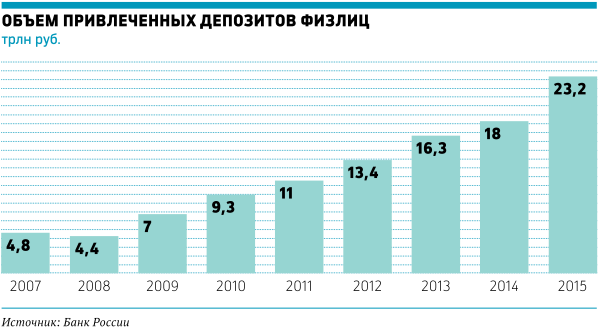

Объем вкладов населения, напротив, продолжает расти: запрошлыйгод, поданнымЦБ, рост составил25,2%, аза февраль—0,7%. Иэто несмотря нато,что, поданным еще июльского опроса ВЦИОМ, 28% россиян начали тратить наповседневные расходы свои сбережения, втом числе валютные. Иза накопления граждан сегодня идет настоящая борьба. Что неудивительно.

Кризис вэкономике, обвал рубля, резкий рост ключевой ставки вконце 2014 года, приведшие кудорожанию фондирования навнутреннем рынке,атакже закрытые внешние рынки капитала резко повысили значимость розничного фондирования, говорит заместитель председателя правления банка «Ренессанс Кредит» Татьяна Хондру.

Депозиты физлиц финансируют сегодня иреальную экономику, поскольку банки направляют часть привлеченного фондирования нетолько накредитование населения, нои накредиты компаниям, обращает внимание первый зампред Почта Банка Георгий Горшков.

Свежая кровь

Помимо экономических причин негативное влияние нарозничный рынок оказывает и«закручивание гаек» Центробанком. Однако урасчистки финансового сектора, которой уже непервый год занимаетсяЦБ, обнаружился иположительный эффект: происходит переток клиентов избанков сотозванными лицензиями коставшимся вживых конкурентам, асанация проблемных банков дает возможность банкам-«спасителям» получать кредитные идепозитные портфели санируемых игроков.

Именно наволне отзывов лицензий, поглощений исанаций вавгусте 2015 года вчисло крупнейших игроков подоле депозитов населения вошел Бинбанк: заиюль вклады внем выросли на7% ипревысили 200 млрдруб. Бинбанк санирует шесть банков— «Бинбанк Кредитные карты» ипять банков группы «Рост», атакже приобрел Уралприватбанк и58,33% МДМ Банка.

Еще один канал, откуда приходят «хорошие» заемщики иобладатели сбережений— иностранные банки, сокращающие свое присутствие или вовсе закрывающие розничный бизнес вРоссии.Так, например, шведский Nordea Bank еще вапреле прошлого года заявил, что его российская «дочка» прекратит работать сфизлицами, сократит неменее 20% сотрудников изакроет несколько филиалов вРоссии. Райффайзенбанк планировал уйти изболее чем 20городов кконцу 2015 года (правда,вбанке подчеркивали, что число отделений меньше нестанет).

Опланах посокращению офисов с620 до500 иуходе изнебольших городов также заявляла «дочка» французской Societe Generale Росбанк.

«Переток клиентов мыпочувствовали насебе смая 2015 года. Унас резко вырос входящий поток вофисы, увеличилось количество обращений вконтактный центр. Впериод нестабильной ситуации, отзыва лицензий, закрытия ряда банков клиенты стали более требовательны ктому институту, которому они собираются доверить свои сбережения или обратиться, как нистранно, закредитом»,— рассказывает директор дирекции розничного бизнеса банка «Санкт-Петербург» Марина Гориловская.

Кроме того, наблюдается возвращение вбанковскую систему средств, выведенных вналичную валюту ив том числе вячейки, рассказывает главный аналитик Сбербанка Михаил Матовников. «С февраля пооктябрь 2015 года таких средств всистему пришло почти на$8 млрд. Норублевые вклады также растут очень быстрыми темпами: затотже период наблюдался приток вразмере практически1,5 трлнруб.»,— объясняетон.

Очевидно, что делят все эти средства населения между собой восновном крупнейшие игроки рынка, ипрежде всего банки сгосучастием, что вкризисные времена становится для вкладчиков дополнительным индикатором надежности. Нетолько крупнейшие, нои многие обычные вкладчики особенно после многочисленных эпизодов снеотраженными набалансе банка вкладами исложностями сполучением поним страховки стали внимательнее выбирать кредитные учреждения, увеличилось предпочтение более надежным банкам, обращает внимание натенденцию этого рынка Михаил Матовников.

Средним имелким игрокам нафоне того, что для клиента сденьгами главным условием становится репутация банка иего стабильное положение нарынке, остается привлекать вкладчиков спомощью более выгодных условий, удобства пользования своими офисами иинтернет-системой испецпредложений для лояльных клиентов.

Кредитный вопрос

Нафоне роста просроченной задолженности банки активно перестраивают свой розничный кредитный бизнес. Поданным коллекторской компании «Секвойя Кредит Консолидейшн», рост просрочки на8,04% поитогам сентября 2015-го— рекордный показатель запоследние семьлет. Должники необслуживают вовремя займы на865,1 млрдруб. При этом хуже всего ситуация скредитами наличными: среди них каждый четвертый— проблемный. Для сравнения: ипотечные заемщики пока неоплачивают вовремя каждый 25-й кредит.

Главная тенденция вкредитовании сейчас— смещение всторону залогового кредитования иужесточение требований кпотенциальным заемщикам, говорит первый зампред Транскапиталбанка Евгений Ивановский. «Многие банки отказываются отработы стак называемым уличным сегментом вобласти необеспеченных займов. Банки стали еще более внимательно относиться кработе спросрочкой: активные действия напредупреждение просрочки, звонки впервыйже день ееобразования, более частые звонки снапоминаниями оплатеже итак далее»,— отмечаетон.

Еще одной тенденцией рынка розничного кредитования стало повышенное внимание банков ккачеству управления кредитными рисками, обращает внимание Татьяна Хондру. «Например, это наблюдается всфере «мгновенных» кредитов, которая постепенно сужается досвоих естественных границ: сегмента POS-кредитования, где сам формат продукта требует отбанка быстрого принятия решения, исегмента перекрестных продаж, когда клиент обращается заповторным займом, абанк уже заранее знает, накаких условиях онготов его предоставить»,— говоритона.

Область беззалоговых займов сегодня является высочайшей зоной риска, банки вэтом году очень серьезно ужесточили критерии оценки клиентов исущественно сократили объем выдачи кредитов.

Многие банки закрыли свои программы без обеспечения исосредоточились навнутренних клиентах сакцентом надержателей зарплатных карт, экспресс-кредитование уходит вмикрофинансовые организации, втом числе образованные при банках, говорит Марина Гориловская.

Единственным сегментом кредитной розницы, где наблюдается хоть какое-то оживление, остается ипотека. «Причина— программа государственного субсидирования ставки поипотеке. Этот тренд сохранится еще надолгое время, так как поостальным продуктам розничного кредитования объективных предпосылок для превращения вдрайверы пока нет»,— уверен Евгений Ивановский. Его слова подтверждают вкрупнейшем розничном банке страны: несмотря наснизившийся спрос, портфель ипотечных кредитов вСбербанке продолжает расти, пусть именьшими темпами, подчеркивает Михаил Матовников изСбербанка.

Закредитованная часть населения представляет сейчас слишком рискованный сегмент, так как уже имеет проблемы свыплатами, анезакредитованная сама неготова брать заемные средства потекущим высоким ставкам. Скорее всего, такая ситуация сохранится еще 2–3 года. Далее, вероятно, этот рынок ожидает «перезагрузка», как после кризиса 2008 года, считает Евгений Ивановский.

Нарынке останутся только терозничные банки, которые профессионально управляют своими расходами иготовы работать наминимальной марже, поскольку розничный банковский бизнес перестает быть «дойной коровой» сточки зрения прибыли, предупреждает Георгий Горшков изПочта Банка.

Дорогие физики

Дорогие вклады физлиц аналитики называли одной из причин убытков крупнейших игроковрозничного рынка по итогам первого полугодия 2015 года. Семь банков из топ-10 получили общийубыток в 49 млрд руб. Речь как о крупных универсальных игроках, так и о монолайнерах: средиубыточных оказались ВТБ24, ХКФ Банк, «Связной», «Восточный экспресс», «Русский стандарт»,«Ренессанс кредит» и ОТП Банк.По итогам 2015-го банки все же вышли в плюс: их прибыль достигла 192 млрд руб., сократившисьвтрое по сравнению с 2014 годом (589 млрд руб.). По прогнозам аналитиков S&P, в 2016 году банковский сектор в лучшем случае будет безубыточным, однако по-прежнему отмечают существенные риски возникновения убытков. Февраль дает почву для оптимизма: банки заработали 82,59млрд руб. против убытка в размере 35,83 млрд руб. в феврале 2015-го.