Регионы, которые не получают дотации из федерального бюджета, проводят наиболее эффективную налоговую политику и активно расширяют налоговую базу. У тех, которые получают дотации, нет стимула увеличивать доходы, считает PwC

Эксперты PwC составили рейтинг эффективности (есть у РБК) налоговой политики российских регионов в 2016 году. Они оценили, насколько активно власти субъектов используют свои полномочия в этой сфере. Для составления рейтинга было выбрано шесть налогов, поступления от которых направляются в региональный бюджет. За применение каждой налоговой меры региону начисляется от 0 до 30 баллов: чем больше доходов бюджету приносит налог, тем выше балл.

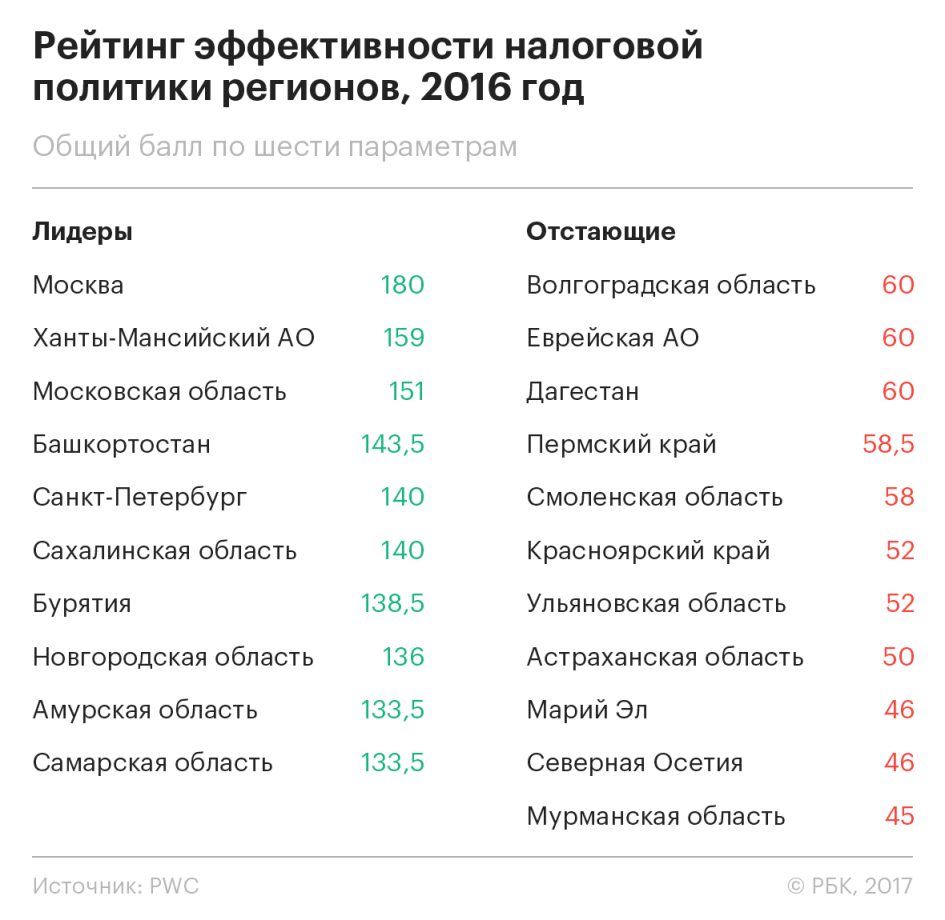

Регионом с самой эффективной налоговой политикой по итогам 2016 года признана Москва, на втором месте — Ханты-Мансийский автономный округ, на третьем — Московская область. Тройка лидеров с наиболее эффективной налоговой политикой не изменилась по сравнению с прошлым годом. Эти субъекты максимально используют возможности нарастить налоговую базу: они еще в 2015 году перешли на расчет налога на имущество организаций и физических лиц от кадастровой стоимости, применяют патентную систему налогообложения, установили высокую ставку транспортного налога для мощных легковых автомобилей и высокую стоимость трудовых патентов для мигрантов. Регионы-лидеры также используют меры стимулирования бизнеса, предоставляя компаниям налоговые льготы, и не получают дотации из федерального бюджета. Из пяти регионов с самой эффективной налоговой политикой дотации получает только один — Башкирия.

Самую слабую налоговую политику власти проводят в Ульяновской, Астраханской областях, Республике Марий Эл, Северной Осетии и Мурманской области (сохраняет последнее место в рейтинге второй год подряд). В этих регионах не воспользовались большинством налоговых полномочий, а налоговые льготы предоставляют за счет наращивания госдолга или федеральных дотаций. Все пять регионов, замыкающих рейтинг, являются высокодотационными, указывают эксперты, они не имеют стимулов для работы над собственной налоговой базой, поддержки экономического роста, социальной стабильности и повышения конкуренции.

Согласно исследованию PwC, регионы неохотно переходят на расчет налога на имущество, исходя из кадастровой стоимости недвижимости: к 2016 году только 40 (из 85) регионов считают таким образом налог для организаций и 36 регионов — для физлиц. Переход на кадастр позволил некоторым регионам заметно повысить позицию в рейтинге: Камчатский край поднялся на 25-е место (+46 позиций), а Кировская область (+38 позиций) и Ставропольский край (+29 позиций) разделили 40-е место рейтинга. Также повышению эффективности налоговой политики способствовало установление стоимости патента для мигрантов, а Камчатский край сократил размер госдолга и сократил объем дотаций, говорится в исследовании.

Дотации и стимулы

В этом году для расчета рейтинга использовали еще один показатель — «развитие патентной системы налогообложения». Пришлось совершенствовать рейтинг, рассказал РБК один из его составителей, партнер PwC Кирилл Никитин, поскольку большинство регионов уже освоило базовый набор мер налоговой политики. Регионы-лидеры получили высокий балл за уровень развития патентной системы налогообложения и долю применяющих ее предпринимателей, что лишь укрепило их позиции в рейтинге.

Регионы, которые не получают дотации из федерального бюджета, ведут наиболее эффективную налоговую политику, считают авторы рейтинга. «Сохраняется зависимость между уровнем дотационности региона и его желанием работать с налоговой базой. Когда ходишь на грани получения дотаций, тогда начинаешь думать, давать или не давать очередные льготы, поиграть со ставками, а когда ты находишься в глубокой дотационной дыре, то воля для того, чтобы работать с налоговой базой, утрачивается», — рассказывает Никитин.

Доля трансфертов из федерального бюджета в доходах регионов последние пять лет снижается, возражает ведущий научный сотрудник института «Центр развития» ВШЭ Андрей Чернявский, нельзя увязывать дотационность региона с его налоговой политикой. Основные источники доходов регионов — это НДФЛ (федеральный налог, но поступления по нему зачисляются в региональный бюджет), налог на прибыль организаций (3% зачисляется в федеральный бюджет, а 17%, если регион не льготирует ставку, направляется в казну субъекта) и трансферты из федерального бюджета, говорит Чернявский, а рейтинг учитывает только региональные налоги — не основную доходную часть бюджетов.

В этом году многие регионы активнее начнут применять все возможности по повышению налогов, считает Чернявский, по итогам полугодия налоговые и неналоговые доходы субъектов уже выросли. Все больше регионов приходит к выводу, что надо жить по средствам, соглашается Никитин, зачастую под влиянием федерального центра.

Минфин с прошлого года пытается снизить госдолг субъектов и повысить финансовую дисциплину региональных властей. За 2016 год дефицит региональных бюджетов уменьшился практически на порядок, с 170 млрд до 12,5 млрд руб., рассказывал в апреле министр финансов Антон Силуанов, сократилось количество дефицитных субъектов, уменьшилось количество регионов с уровнем госдолга выше 100% собственных доходов. С этого года Минфин начал заключать соглашения с регионами о предоставлении дотаций на выравнивание бюджетной обеспеченности, в них установлены четкие критерии по бюджетной дисциплине, прописаны меры по повышению эффективности расходов и мобилизации доходов. За невыполнение условий регион может потерять часть финансирования в следующем году. Также регион, получающий дотацию, обязан оценить эффективность предоставляемых льгот по региональным и местным налогам и отменить их в случае неэффективности.